Kleine ondernemersregeling (KOR) 2025

In Nederland gevestigde ondernemers, die een belaste jaaromzet van onder de € 20.000 hebben, kunnen gebruik maken van de kleineondernemersregeling (KOR). Eén van de voordelen van de KOR is dat er een vrijstelling van omzetbelasting geldt. Er mag dan zowel geen omzetbelasting teruggevraagd als in rekening worden gebracht. Ondernemers dienen van tevoren te laten weten dat zij de KOR willen gebruiken. Vanaf 2025 heeft een ondernemer met een Nederlandse vestiging de mogelijkheid om de KOR tussentijds te beëindigen door opzegging. De KOR eindigt op de eerste dag van het volgende kwartaal, tenzij dit minder dan vier weken na het ontvangen van de opzegging begint. In dat geval wordt de KOR een kwartaal later beëindigd. Wanneer de ondernemer de KOR opnieuw wil gebruiken, kan dit pas in het tweede jaar na het jaar waarin deze is afgelopen.

KOR Binnen de EU

Vanaf 1 januari 2025 hebben ondernemers de mogelijkheid om de KOR ook in andere lidstaten van de EU dan hun vestigingsland te gebruiken. De toepassing van de Nederlandse KOR houdt niet automatisch in dat de KOR ook in een andere EU-lidstaat wordt toegepast, of vice versa. Er dient te worden voldaan aan de vereisten van de KOR-regeling van de desbetreffende EU-lidstaat. De lidstaten zijn bevoegd om zelf de drempel voor de vrijstelling te bepalen, met een maximum van € 85.000 als omzet. De lidstaten hebben de mogelijkheid om diverse omzetdrempels toe te passen voor diverse bedrijfssectoren. Binnen de EU zijn de volgende voorwaarden van toepassing op de KOR:

- de jaaromzet van de ondernemer in de EU bedraagt niet meer dan € 100.000, en

- de omzet in de lidstaat waar de ondernemer niet is gevestigd, is niet hoger dan de drempel die in die lidstaat van toepassing is.

Overgangsregeling

Nederlandse ondernemers hebben tot en met 3 december 2024 de tijd om aan de Belastingdienst te melden dat zij per 1 januari 2025 in Nederland gebruik willen maken van de KOR. Ondernemers die de KOR al gebruiken, hoeven geen melding te maken. In de melding moet onder anderen de jaaromzet in Nederland van het kalenderjaar 2024 tot het moment waarop de melding plaatsvindt worden aangegeven. Bij een voor bezwaar vatbare beschikking kan de inspecteur bepalen dat de ondernemer niet in aanmerking komt voor de vrijstelling, mits het aannemelijk is dat de voorwaarden voor de vrijstelling niet zullen worden nageleefd.

Herziening van de aftrek voorbelasting

De btw op bedrijfsmiddelen wordt afgetrokken is afhankelijk van de btw-belaste prestaties. Als u in het verleden de btw op bedrijfsmiddelen volledig of gedeeltelijk heeft afgetrokken, dient de aftrek te worden herzien wanneer de mate van btw-belaste prestaties is veranderd. Voor onroerende zaken bedraagt de herzieningstermijn negen jaar, beginnend in het jaar waarin u de zaak heeft gaan gebruiken. Voor roerende goederen die afgeschreven worden, is de herzieningstermijn vier jaar, beginnend met het jaar van ingebruikname. U verwerkt de herziening in uw laatste belastingaangifte van het jaar.

Verhoging minimumloon

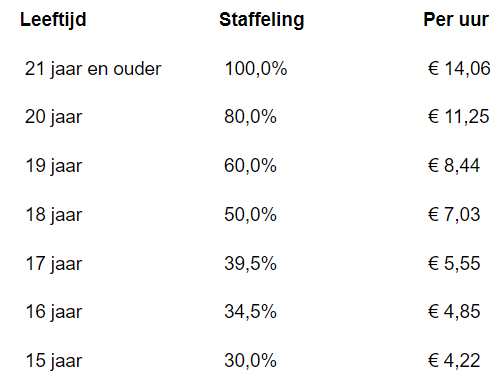

Per 1 januari heeft de minister van Sociale Zaken en Welfare (SZW) het minimumuurloon vastgesteld op € 14,06. Per 1 januari 2025 bedraagt het referentiemaandloon, dat dient om de hoogte van verschillende uitkeringen te bepalen, bruto € 2.191,80.

De volgende bedragen gelden voor het minimum(jeugd)loon:

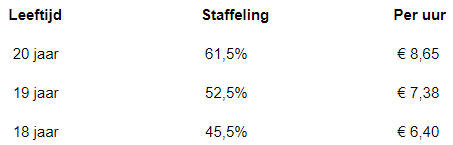

Er gelden, voor bepaalde leeftijden, afwijkende bedragen voor jongeren die werken in de beroepsbegeleidende leerweg (BBL):

Toepassing werkkostenregeling

Het uitgangspunt van de werkkostenregeling is dat alle vergoedingen en verstrekkingen voor werknemers loon vertegenwoordigen, zelfs wanneer het om kosten gaat die volledig zakelijk van aard zijn.

Er bestaat een vrije ruimte waarin vergoedingen en verstrekkingen belastingvrij kunnen worden verleend. In 2024 is er een vrije ruimte van 1,92% voor de eerste € 400.000 van de fiscale loonsom en 1,18% voor het overige. In 2025 zal dit percentage stijgen naar 2%. Gebruik waar mogelijk de overgebleven beschikbare ruimte van 2024, bijvoorbeeld voor een kerstpakket of bonussen voor de medewerkers. Voor specifieke vergoedingen en verstrekkingen geldt een gerichte vrijstellingen. Deze beïnvloeden de vrije ruimte niet. Het is verstandig om de specifieke vrijstellingen te gebruiken. Als het totale bedrag aan vergoedingen en verstrekkingen voor uw werknemer groter is dan de beschikbare ruimte, dient u een zogenaamde eindheffing van 80% te betalen over het bedrag dat boven de vrije ruimte ligt. U meldt dit uiterlijk in het tweede loontijdvak van 2025.

Wijziging loonkostenvoordelen per 2025

Per 1 januari 2025 vervalt het lage-inkomensvoordeel (LIV). Het loonkostenvoordeel (LKV) voor oudere werknemers zal in 2025 worden verlaagd voor dienstbetrekkingen die op of na 1 januari 2024 zijn aangegaan. Het LKV zal per 1 januari 2026 worden afgeschaft. De middelen die hierdoor beschikbaar komen, worden ingezet om het LKV-doelgroep banenafspraak structureel te maken. Vanaf 1 januari 2025worden de criteria van het LKV voor het herplaatsen van een werknemer met een arbeidshandicap verruimd. Er zullen door de verruiming meer werkgevers in aanmerking komen voor dit LKV.

Akkoord over Vroegpensioen voor zware beroepen

Het kabinet, werknemersorganisaties en werkgeversorganisaties hebben een akkoord bereikt over een vroegpensioenregeling voor werknemers in zware beroepen. Ook na 2025 blijft de huidige regeling voor vervroegd uittreding (RVU) bestaan. Deze regeling stelt een werknemer in staat om drie jaar voor de AOW-leeftijd te stoppen met werken, op voorwaarde dat de uitkering niet onder de drempel komt voor de RVU-heffing. Deze drempel is gekoppeld aan de netto AOW-uitkering. Volgens het akkoord wordt voor werknemers met weinig aanvullend pensioen of met een laag inkomen het bedrag verhoogd met € 300.

In het akkoord zijn er maatregelen voor duurzame inzetbaarheid opgenomen. De maatregelen zijn onder anderen samengesteld uit de volgende onderdelen:

- Zwaar werk minder zwaar maken, zo dicht mogelijk bij de bron van de belasting;

- Een positieve stimulans voor werkgevers en werknemers om minimaal tot de AOW-leeftijd door te werken;

- Langdurige blootstelling aan zwaar werk verminderen;

- Verbeteren van arbeidsomstandigheden;

- Een gerichte aanpak om mensen tijdig van zware naar lichtere functies te begeleiden.

Partijen overleggen nog over de uitvoering hiervan. Er is afgesproken dat dit voor mei 2025 afgerond moet zijn.

Een verhoging van het RVU-heffingspercentage en van de Aof-premie moet dekking geven voor de kosten voor de verlening van de RVU.